A adesão ao RELP poderá ser feita até o dia 29 de abril por empresas optantes pelo Simples Nacional

O Programa de Reescalonamento do Pagamento de Débitos no Âmbito do Simples Nacional (Relp), novo método de parcelamento para empresas do Simples Nacional, foi instituído no dia 17 de março deste ano, pela publicação da Lei Complementar Nº 193.

Empresas que fazem parte deste regime poderão aderir até o dia 29 de abril deste ano e parcelar seus débitos.

A publicação da Lei ocorreu depois da derrubada do veto presidencial ao PLP 46/2021, que instituiu o programa.

Segundo o diretor tributário, o Relp traz a possibilidade de inclusão de débitos que estão em parcelamentos anteriores. Dessa forma, Pessoas Jurídicas de direito público ou privado, em recuperação judicial ou no regime especial de tributação passam a ter uma opção vantajosa.

Além disso, inclui débitos de natureza tributária e não tributária, mas não podem ser parcelados débitos previdenciários. A adesão será por requerimento ao órgão responsável pela administração da dívida.

1 – Quem pode aderir ao RELP?

Microempresas (ME), Microempreendedores individuais (MEI) e empresas de pequeno porte (EPP), mesmo as que estão em recuperação judicial, se incluídas no Simples Nacional.

2 – Prazo de adesão

A adesão acontecerá até 29/04/22 e deve ser solicitada perante o órgão responsável pela administração da dívida.

3 – Débitos que podem ser incluídos

Poderão ser pagos ou parcelados os débitos apurados como Simples Nacional, desde que vencidos até 28 de fevereiro de 2022.

Poderão entrar no Relp os seguintes débitos já parcelados:

- a) parcelamento do Simples em até 60 vezes (os §§ 15 a 24 do art. 21 da LC nº 123/2006);

- b) parcelamento do Simples em até 120 vezes (art. 9º da LC nº 155/2016);

- c) parcelamento Pert-SN em até 180 vezes (art. 1º da LC nº 162/2018);

Para fins da inclusão dos parcelamentos nas letras “a” a “c”, o pedido de parcelamento significará a desistência definitiva do parcelamento anterior, sem restabelecimento dos parcelamentos rescindidos.

O parcelamento abrange débitos constituídos ou não, parcelados ou não e inscritos ou não em dívida ativa do respectivo ente federativo, mesmo em fase de execução fiscal já ajuizada.

4 – Modalidades de pagamento do RELP

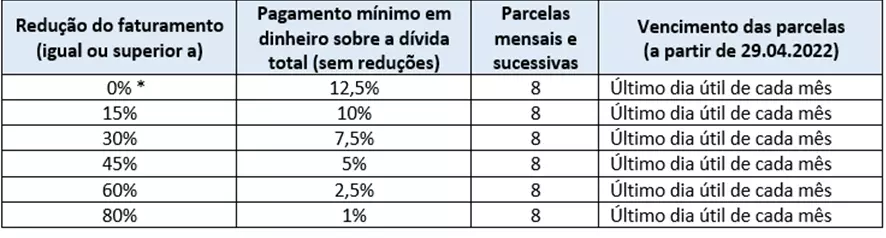

As modalidades de pagamento estão vinculadas ao percentual de redução do faturamento de março a dez./2020, comparado a março a dez./2019, ou inatividade da empresa. A pessoa jurídica deverá pagar:

- uma entrada em até 8 parcelas;

- o saldo remanescente em até 180 parcelas (totalizando 188 parcelas, ou 15 anos e meio).

É importante reforçar que no tocante aos débitos de INSS (patronal e empregados), a quantidade máxima será de 60 parcelas mensais e sucessivas (art. 5º, § 6º).

5 – Entrada

Em até 8 parcelas mensais e sucessivas, sem reduções.

6 – Saldo remanescente

O saldo remanescente poderá ser parcelado em até 180 parcelas mensais e sucessivas, vencíveis a partir de maio/2022.

As parcelas são calculadas de modo a observar os seguintes percentuais:

- da 1ª à 12ª prestação: 0,4%;

- da 13ª à 24ª prestação: 0,5%;

- da 25ª à 36ª prestação: 0,6%; e

- da 37ª prestação em diante: percentual correspondente ao saldo remanescente da dívida consolidada com reduções, em até 144 prestações mensais e sucessivas (Simples Nacional) e 16 parcelas para INSS (patronal e empregados).

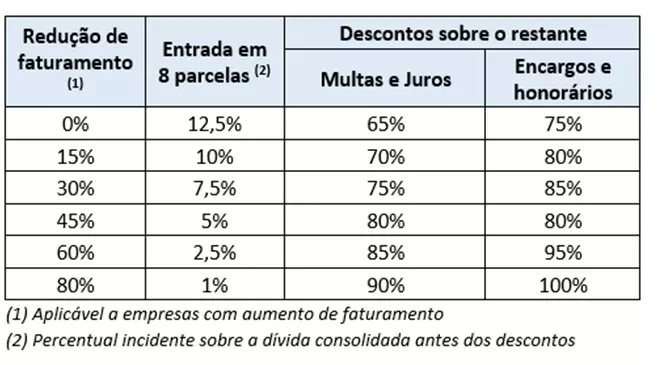

7 – Reduções

No cálculo do montante que será liquidado do saldo remanescente, será observado o seguinte:

8 – Valor mínimo das parcelas mensais

- R$ 300,00 para ME ou EPP; e

- R$ 50,00 para o MEI (Microempreendedor Individual).

9 – Atualização das parcelas

O valor de cada parcela mensal será acrescido de juros Selic.

10 – Débitos em discussão administrativa ou judicial – desistência de processos

Para incluir débitos em discussão administrativa ou judicial, o devedor deverá desistir previamente das impugnações ou dos recursos administrativos e das ações judiciais, bem como renunciar a quaisquer alegações de direito (art. 6º).

11 – Rescisão do Relp

Implicará exclusão do aderente ao Relp e a exigibilidade imediata da totalidade do débito confessado e ainda não pago:

- a) a falta de pagamento de 3 parcelas consecutivas ou de 6 alternadas;

- b) a falta de pagamento de 1 parcela, se todas as demais estiverem pagas;

- c) a constatação, pelo órgão que administra o débito, de qualquer ato tendente ao esvaziamento patrimonial do devedor como forma de fraudar o cumprimento do parcelamento;

- d) a decretação de falência ou a extinção, pela liquidação, da pessoa jurídica aderente;

- e) a concessão de medida cautelar fiscal em desfavor do aderente (Lei nº 8.397/1992);

- f) a declaração de inaptidão da inscrição no CNPJ (arts. 80 e 81 da Lei nº 9.430/1996); ou

- g) a inobservância do dever de pagar regularmente as parcelas do Help e do FGTS por 3 meses consecutivos ou por 6 meses alternados.

12 – Efeitos da adesão ao RELP

A adesão ao Relp implica (art. 3º, § 2º):

- a) a confissão irrevogável e irretratável dos débitos em nome do devedor, na condição de contribuinte ou responsável, e por ele indicados;

- b) a aceitação plena e irretratável pelo devedor, na condição de contribuinte ou responsável, das condições do Relp estabelecidas na Lei Complementar nº 193/2022;

- c) o dever de pagar regularmente as parcelas dos débitos consolidados no Relp e os débitos que venham a vencer a partir da data de adesão ao Relp, inscritos ou não em dívida ativa;

- d) o cumprimento regular das obrigações para com o FGTS; e

- e) durante o prazo de 188 meses, contado do mês de adesão ao Relp, a vedação da inclusão dos débitos vencidos ou que vierem a vencer nesse prazo em quaisquer outras modalidades de parcelamento, incluindo redução dos valores do principal, das multas, dos juros e dos encargos legais, com exceção do parcelamento em 36 vezes de empresa em recuperação judicial (inciso II do art. 71 da Lei nº 11.101/2005).

Fonte: Contábeis

Gostou do conteúdo? Então continue lendo o blog da BWA!